年末調整を書いていると、年間どれぐらいの保険料を支払っているのか?

分かります。

我が家は現在40代の子育て世代ですが、夫婦合わせて年間50万円近くの保険料を支払っていました・・・。

けっこう支払っていますね。中身はどんな感じですか?

終身保険に変額保険、収入保障保険と定期保険にがん保険、個人年金保険ですね・・・(多い)

パートナーはさらに医療保険も入っている・・

保険は家族のライフバランス(成長具合)により必要な期間がそれぞれ異なります。

・20歳未満の子どもがいる家庭であれば

→契約者の年齢も若いので万が一の死亡保証を掛け捨て保険で補う!

・独身の方であれば

→保険に加入する必要はないので、新NISAなどで積極的な資産運用を!

・子育て卒業して夫婦二人(パートナーは扶養)または共働き世帯であれば

→子供や扶養者に対する万が一の保証は必要無くなったので、自分達の老後に向けた資産設計=掛け捨ての保険は解約も検討を!

また預貯金がどれぐらいあるかによっても保証(保険金)が必要か?

変わってきます。

個人的には2,000万円の預貯金があれば「掛け捨ての生命保険」は解約してもいいかと考えています。

しかし、他のがん保険などは加入し続けるでしょう。

金融資産がある程度あれば掛け捨て部分の生命保険は解約してもいいのね。

ただ、40代の子育て世代だと月2,000円の保険料で1,000万円の保険金が残せるので、これぐらいの金額であれば子どもが就職するまでは加入しておいてもいいと考えています。

結局保険は万が一の備えです。

2,000万円以上の金融資産(現金含む)があったとしても

子供が小さい、又はパートナーも扶養している状態であればその期間だけ掛け捨ての保険でカバーしておけば、残された家族を金銭面での苦労を軽減させることができます。

(全然足りないとは思いますが・・・)

1,000万円の保証に必要な保険料は月々2,000円ほどです。

2,000万円必要だと思えば2倍の保険料を負担すればいいですし、家庭(子供の人数などによって)環境でカスタマイズすればいいと思います。

主人が亡くなったとしても1,000万円や2,000万円といった金銭的な支えはいくらあっても困らないですしね・・。

我が家の年末調整からも解約を検討してもいい保険があります。

来年こそ解約手続き進めるぞー。って契約し続けている保険はあります。

また子供たちが就職するまでは解約しないで、残しておく保険も決めています。

保険金額によって保険料は調整できます。

月当たり2,000円で1,000万円家族に備えられるのが『生命保険』です。

保険を掛けずに毎月2,000円投資に20年間積み立てて、20年後に万が一のことがあれば・・・残された家族はどう感じるのでしょうか。

投資に全て資金を回さず、保険にも少しだけでも残しておくのがオススメです。

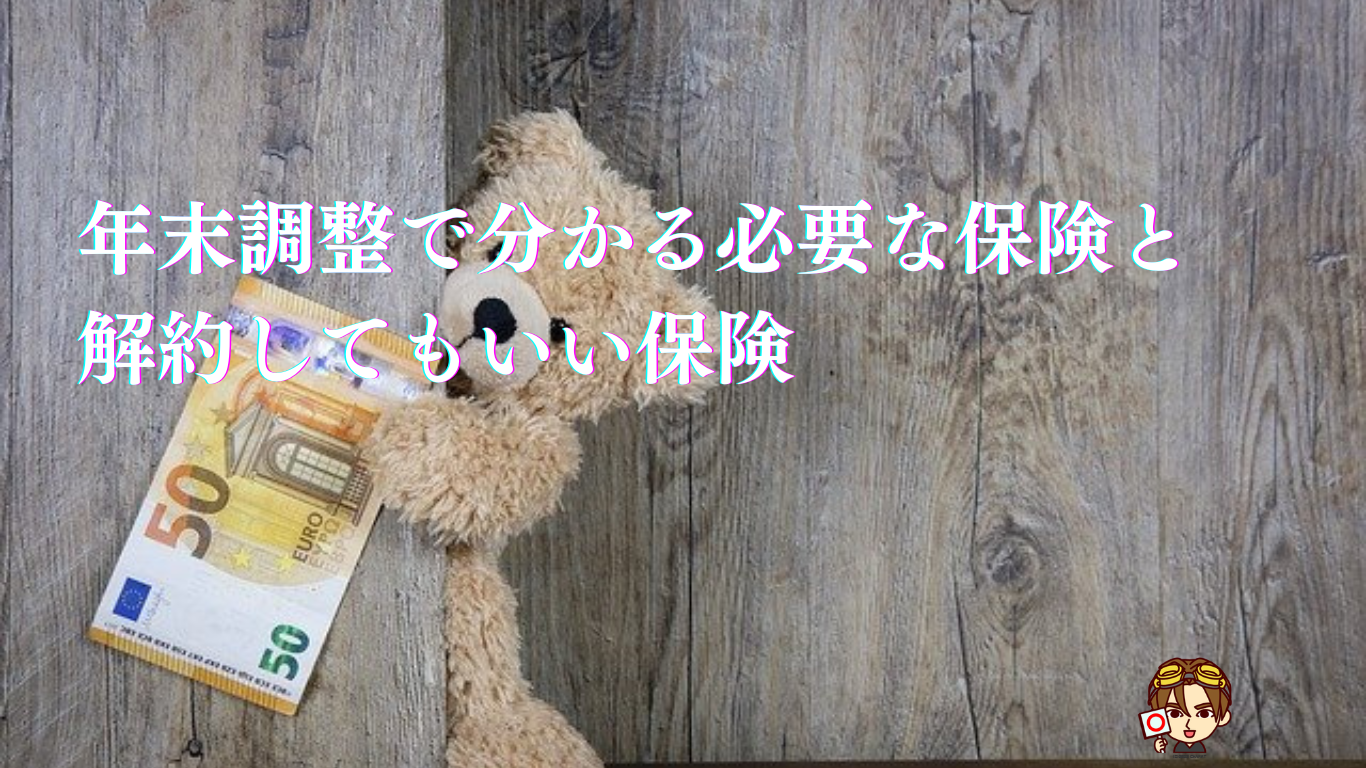

年末調整の保険料控除の「一般」「がん医療」「個人年金保険」

年末調整を書いていると、上から「一般」次に「がん医療」、最後に「個人年金保険」と続きます。

国税庁のサイトに申請書様式と記載要領がありますので確認しながら書いていくといいでしょう。

出典:国税庁サイトより

記載例はこちら

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/2023bun_05.pdf

一般の保険料控除対象となる保険商品

一般の保険料控除は『保険金』の受取人がある商品が対象になります。

→終身保険や変額保険、定期保険、収入保障保険ですね。

がん医療の保険料控除となる保険商品

がん・医療保険の保険料控除となる商品は

→医療保険、がん保険など、契約者自身が対象となる商品です

保険金を受け取る商品ではなく、通院や入院に対する保険の事です

個人年金保険の保険料控除となる商品

個人年金の保険料控除となる商品は

→円建ての個人年金です。

一時払いで支払った場合は初年度のみであったり、外貨建て個人年金や変額個人年金は『一般」の保険料控除のカテゴリーに入ります。

40代子育て世代が解約してもよい保険

40代に突入した子育て世代が解約してもよい保険は

がん保険と医療保険です。

ガン家系で自分も心配で・・・って方や、持病や病気がちで・・・って理由であれば加入していてもいいと思います。

あくまで客観的に我が家であれば・・・て事です。

40代子育て世代にまだ必要な保険

40代子育て世代だと、まだ必要な保険があります。

それが「掛け捨ての保険」です。

金融資産が2,000万円を超えており投資での含み益や配当金が積み重なっているってご家庭では掛け捨ての保険も必要ありませんが

そんなパワーのある40代子育て世代は全体の数%です。

一般的な会社員であり、子供の子育てが現在進行中であれば月数千円の保険料をケチるより外でコーヒー(一杯500円とする)を月に4回我慢すれば保険代は捻出できるはずです。

おすすめの掛け捨て保険

掛け捨て保険には大きく「一括でまとめて保険金を受け取る定期保険』と「分割で毎月受け取る収入保障保険」があります。

お金があったらすぐに使ってしまう方は「収入保障保険」で毎月10万円なりを10年20年にかけて受け取れる方式の方がいいですし

まとまったお金で生活費以外のローンを先に返済しておきたい!といったニーズであれば「定期保険」がおすすめです。

参考に保険商品のランキング本も発売されているので興味があれば手に取って読んでみると学びになります。

またこれらの保険商品は保険の相談所でも見積もりやシミュレーションを作ってくれるので無料相談所を利用するのも一つの方法です。

私の年齢で掛け金の安い定期保険と収入保障保険を数社比較したいです〜。って言えばいいのかな?

また、インターネット専用の保険会社もあります。

アクサダイレクト生命の定期保険は1,700円の保険料で1,000万円の死亡保険金、ネット専用

インターネット専用の場合は担当者というシステムではないので、家族が保険金請求の手続きの連絡をしなければなりません。

年末調整から分かる解約していい保険と残しておく保険まとめ

冒頭にお話ししたように「独身の方」や「子育て、扶養者いない方」は保険は全て解約してもいいでしょう。

今どのような保険商品に加入しているのかが、私からは知り得ないので判断できませんが、メリットのない保険商品は本当にたくさん存在します。

これらは全て保険会社の利益となっているわけです。

保険申請をする事なく健康な人生だったが保険料総額100万円以上が戻ってこなかったよ・・・

これはこれで「保険の効果を使うことなく消滅してしまったので」納得いかないですよね。

後悔しない保険選びをするなら学ぶ以外に方法はないと思いますよ!

ネットで調べたり、本を読んだり、無料相談で情報収集してみたりしてみてください。

コメント