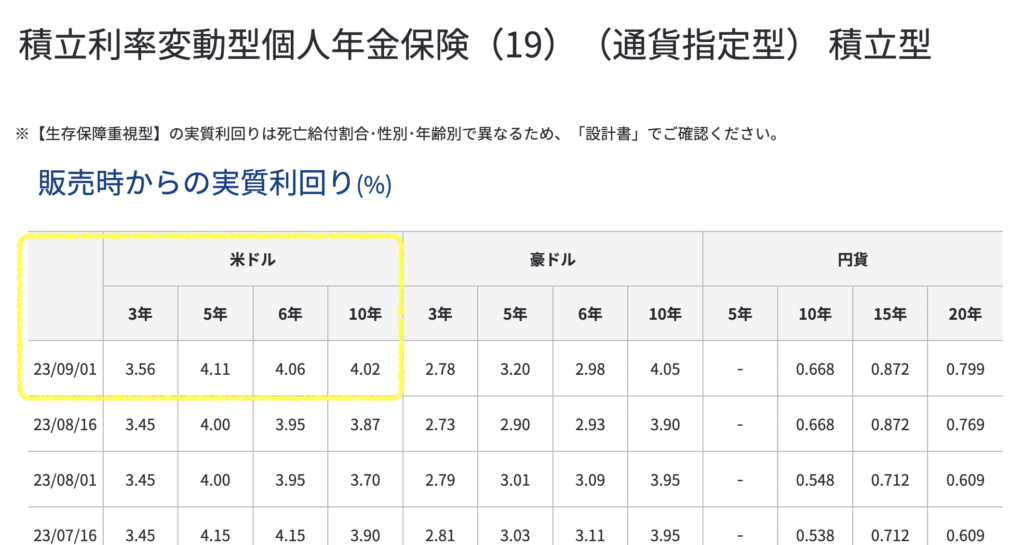

米国金利が上昇している金融情勢の中、外貨建て保険(米ドル建て)の積立利率もここ数年の中でも高い水準を維持しています。

積立利率の算出のもとになる指標金利は3年前の2020年は1%以下でしたが、2023年では4%台です。

実質的な利回りは諸経費も引かれるのでもう少し下がりますが、今はチャンスです。

5年以上10年までのプランは4%を超えましたね

まとまった資金があれば、一部を外貨(米ドル)に両替して運用してみてもいい水準に達しています。

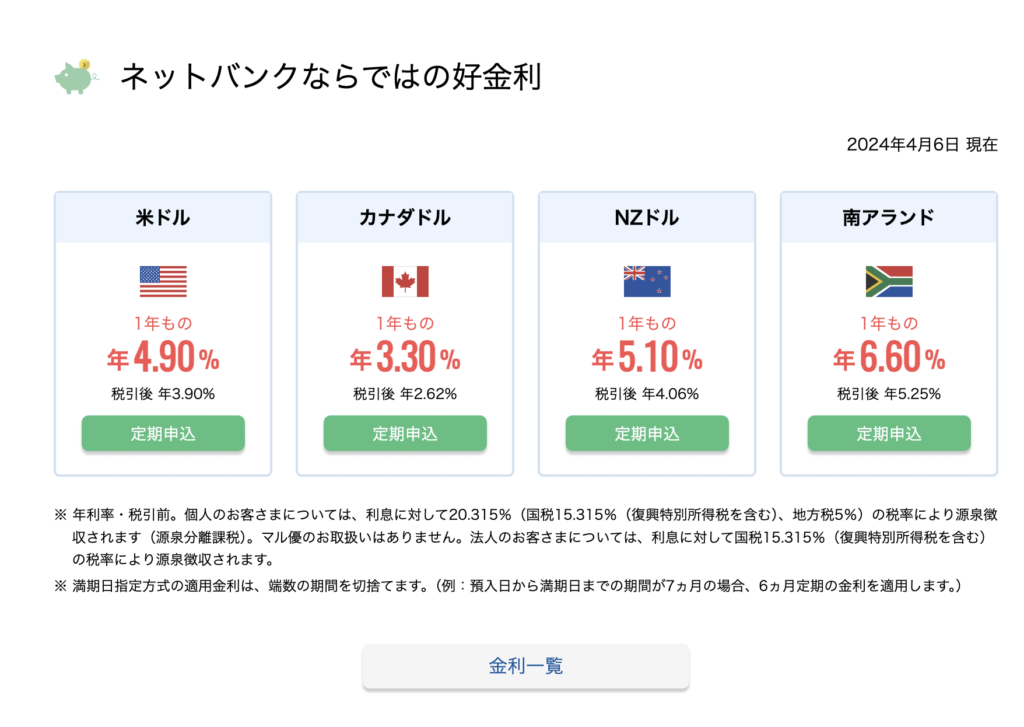

参考までに

1年ものの外貨定期預金の米ドル金利は4.9%(住信SBIネット銀行)です。

引用元:住信SBIネット銀行 2024年4月6日時点https://www.netbk.co.jp/contents/lineup/gaika/teiki/

税引き後は3.9%と保険商品でも実質利回りが3.9%前後あれば投資額に対したリターンは同じです。

しかし、定期預金の場合1年後はまたその時点での利率で購入し直さないといけません。

今回の「プレミアカレンシー3』では期間に応じた利回りを固定できます。

我が家が2023年5月に契約した期間は10年間です。

10年満期の一時払い保険に投じた金額は300万円を購入時にドルに両替して買いました。

どこで契約したの?

保険の無料相談です!

外貨建ての一時払い保険は個人(インターネット)では買えないので、保険の代理店を利用しました。

また一社の大手保険会社だと他社商品と比較ができないので、大手の保険会社より複数の商品を比較できる保険の代理店は相談も質問もできておすすめです。

ぶっちゃけどこの保険相談所でもよかったのですが、ポイント還元あるところにしました。

契約するしないは契約者の自由です。

担当者と合わないと思ったら他の店舗を選ぶといいでしょう。

外貨建て保険はこれまで冬の時代でしたが、利回り4%(実質の利回りは3%台)で運用できるなら買ってもよい水準です。

参考に現在の状況について載せていますのでよければご覧ください

出典:第一フロンティア生命 積立利率変動型個人年金保険より

私の時は3.8%

だったので4%の利回りは高いと思います

あとは為替のことを意識(1ドル=何円?で購入したか?)しておけば時間の経過とともに毎年投資金額に応じた利回り分は増えていきます。

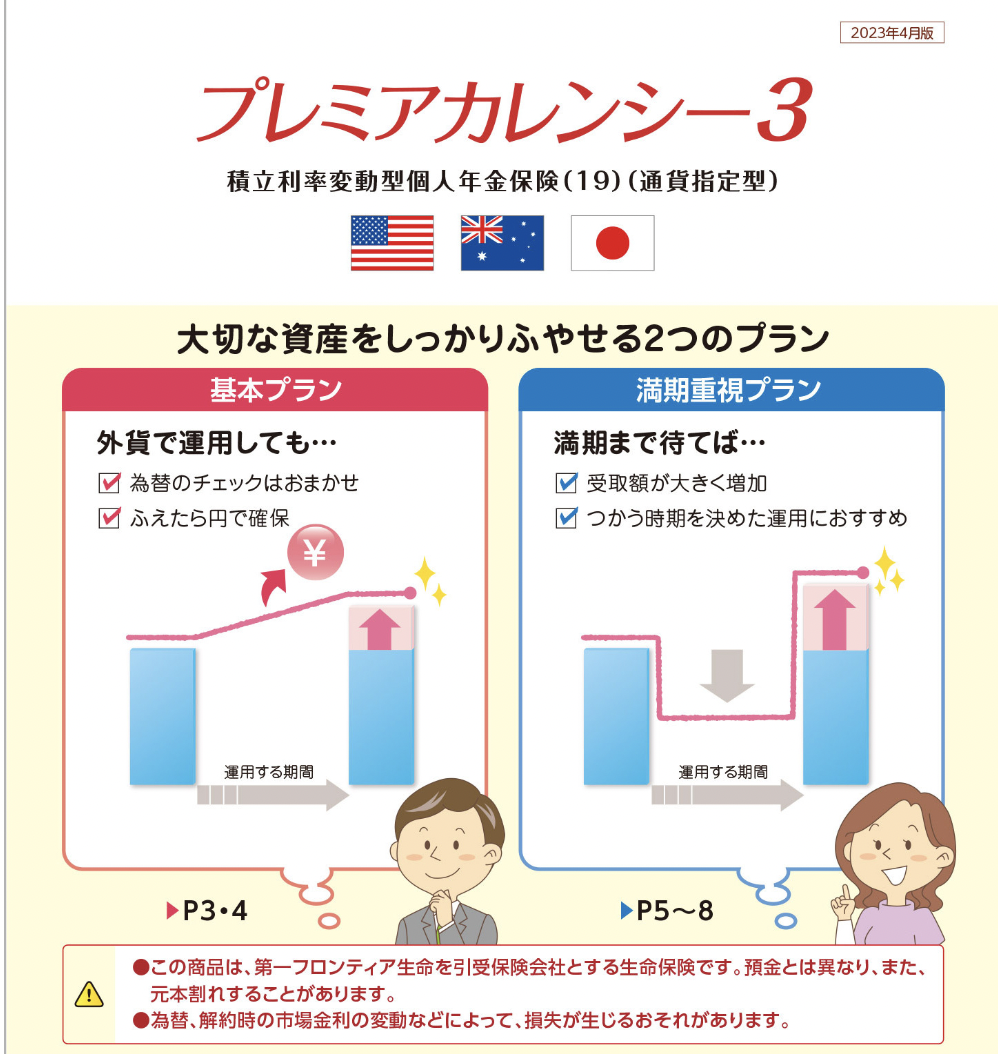

プレミアカレンシー3(積立利率変動型個人年金)について

この商品は第一生命グループの第一フロンティア生命の商品のひとつです。

外資系の保険会社は苦手・・・という方には第一生命は国内保険会社なので安心感があります。

何を持って「安心」と判断するのかは分かりませんが・・・。

外貨建ての運用といえば、米ドル建てで株式や債券を購入する以外にも外貨建て年金(保険)という方法もあります。

『プレミアカレンシー3』という商品は外貨(米国、オーストラリア)と日本円の通貨を選択できますが、利益を出したい!増やしたい!なら米国ドルで間違いないでしょう。

株や債券は投資初心者には難しく、ひとりで判断するには難易度が高まります。

対して、外貨建て保険は保険販売員を介さないと契約(購入)が出来ないので、契約前に商品の説明があります。

銀行の職員もFP資格を持っている方もいますが、専門家ではないので保険の事は保険の専門家に聞いたほうが的確な回答が期待できると思います。

今回この記事を読んでくれている方はすでに「プレミアカレンシー3」について調べている段階かと思われます。

・実際に提案を受けているけれど、どのような商品か詳しく知りたい!

・実際に運用している人の途中経過報告を知りたい!

そのような方にあらためて保険相談は必要ないかも知れませんが、今回金融機関で提案を受けている場合など、アフターフォローは大丈夫なのか?

購入後の手続き方法はどうするか分かりますか?

保険会社のホームページからマイページにアクセスし現在の解約返還金額を調べられますか?

保険商品に限りませんが相談できる人はいますか?

銀行などの金融機関は契約すればハイ終了。

ですが、FPさんはその後もフォローはしてくれます。

(次の提案にも繋がるので私ならフォローする)

話を戻します。

市場価格調整とは

後の設計書の右側に実際の数字があるので見てみましょう。

積立利率変動型個人年金保険とは

このプランは積立利率が変動する個人年金保険ですが、変動するのは購入する時の初回のみです。

例えば4月1日と15日の月2回積立利率は変更します。

4月7日に契約したとすればその時の利率で満期まで固定されます。

個人年金保険のカテゴリーになりますが、「ドル建て」の為、年末調整の保険料控除のカテゴリーでは「一般」に当てはめられます。

外貨建て保険の仕組み(メリット、デメリット)をしっかり理解しておく

外貨建て保険は外貨の金利で運用されます。円と米ドルの国債の利回りを比較してみるとよくわかりますが、国内と海外での金利差が発生します。

ドル建て債券や外貨建て定期預金と実質的な利回りが変わらないのであれば、外貨建て保険も選択候補に上がってきます。

外貨建て保険のメリット

外貨建て保険のメリットは

・円より高い金利で運用ができる

→為替次第ではありますが、外貨に抵抗がなければずっと外貨のままで運用し続ければ高い金利で運用が継続し続けられます。

・解約、満期時の税制面でも一時所得の特別控除が活用できる

→外貨建て債券、外貨定期預金はどちらも利金、利息に20.315%(所得税15.315%+住民税5%)の税金が引かれます。対して保険の場合は一時所得となります。

一時所得の計算方法

総収入金額 – 収入を得るために支出した金額(注) – 特別控除額(最高50万円) = 一時所得の金額

例、満期解約の一時金が420万円ー支出300万円ー特別控除50万円=70万円÷2分の1の35万円が給料などの総合課税に追加して課税されます。

外貨建て保険のデメリット

外貨建て保険のデメリットは

・為替レートが円高に進むと円で受け取る時にマイナスとなる

→購入時の為替レートよりも円高時は円に戻さなくてもいい余裕資金だと為替レートが円安に動くまで待てる方はデメリットにはなりません。

・預金ではないので元本割れすることがあります。

→生命保険ですので、預金とは異なります。為替リスクがあります(メリットにもなる)

後に300万円の一時払いの設計書をお見せしますが、2年ほどで解約しても大きく元本割れしにくい設計となっています。

設計してもらったシミュレーション

この保険商品のいいところは満期まで持てば受け取れる金額が確定していることです。

※ドルベースですが。

不安定な世の中で確定した金額を4%で受け取れる運用はなかなかありません。

ドルベースでも資産形成の一つに入れておくと外貨の老後資産にも使えます。

保険相談は正直どこでもいいと思います。

要は自分である程度希望を伝えておけば想定しているプランを提供してくれます。

今回は、『一時払いの米ドル建て保険を検討している!』と予約時に伝えて近くのカフェで待ち合わせました。

予算は300万円の一括払い(一時払い)で米ドル建て保険

で運用を検討している。

と事前に伝えています。

そこで提案されたひとつのプランが、第一フロンティア生命の「プレミアカレンシー3」です。

(他のプランもありますが、今回はこちらを解説)

※2023年5月頃の設計書です。

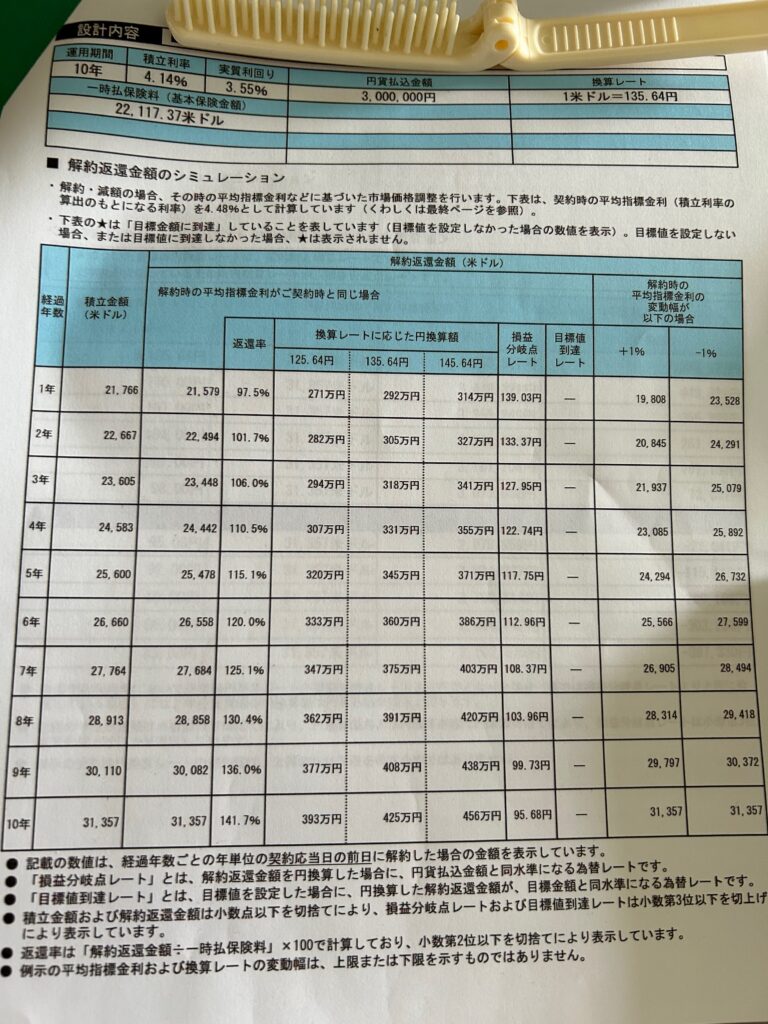

積立利率は4.14%、実質利回りは3.55%と少ないように感じるかも知れませんが、当時の為替レートは135.64円でした。

これは私がFP相談時(1回目)に提案してもらった中のひとつの設計書です。

後日妻も参加した時に新たに出してもらった設計書で契約しました。

この利率は月に2回見直しされるのでタイミング次第で変わってきます。

パンフレットをもう一度確認してみましょう。

FPさんが言うには、米国の利上げもずっと続くものではないので米国金利が上がっている間の今はものすごく良く売れています。

すごく多くの方に外貨建て保険が今人気があります。

しかも、今後『金利の変動幅が下がった時には解約返還金額が増加します』・・・。

よく分からないかと思いますが、金利と債券はシーソーの関係で

・金利が上がっている今は債券価格が下がっています。

・金利が下がると債券価格は上がります。

「あなた」が投資や保険の専門家でなければざっくりと理解していれば問題ありません。

為替レートはあまり考える必要はなく(10年後は誤差の範囲?)利回りを複利で運用する方が重要だと感じます。

300万円が米ドルに両替して支払った一時払い保険料22,117米ドルで実質3.55%で10年間運用でき31,357米ドルで受け取れる!

31,357米ドルは円に戻すときに『1ドル=?円』

10年間で9,000米ドル増えている

と、ざっくりイメージできれば「外貨建て保険」としては悪くないと思います。

解約返還金額についてもファイナンシャルプランナーの担当者さんに詳しく聞いてみて納得できれば運用してみても面白いと思います。

まとめると

積立利率(実質利回り)の推移は月2回見直しされています。

米国建てで運用する外貨建て保険は米国の金利が上がっている時に購入して10年の間に下がっても設計時の積立利率は維持されます。

外貨建て保険は2.3年で解約すれば大きく損をする商品もあります。

プレミアカレンシー3の2022年4月時点の積立利率は3.05%(実質利回りは2.74%)でした。

ではその時の為替は1ドル=何円だったのか?

調べてみると約127円でした。

これの意味するものは

為替の購入タイミングも利率の購入タイミングも予測不可能ってことです。

・2022年に購入した人は利率は今よりも低いが為替の利益が出ている

・2023年に購入した人は2022年よりも利率は上がっているが為替の利益は2022年の方が大きい(円安)

では2024年に購入した人は2025年にどう感じるのか?

・これ以上利率(4%前後)が上がることは考えにくい

・為替も150円以上になってるのか以下になっているのか

購入するタイミングによって同じ商品でも利回りが大きく変わってきます。

我が家もこの商品(プレミアカレンシー3)は実際に契約していますので、個別に聞きたいことがあればいつでも相談してください。

最後までありがとうございました

コメント