海外積み立て投資(オフショア投資)は数年前から一部の間では人気があったようですが、最近では国内証券口座の取扱う商品数も充実して手数料も安くなりました。

ですので、これから海外で積み立て投資をする必要はないと感じています。

※NISAなどの非課税枠を使い切っても資金に余裕がある方は別ですが、まずは国内で地固め優先でいいかと。

私は海外積み立て投資はしていませんが海外保険商品は購入しています。

すでに何本か購入していますが、他にも気になる商品はあります。

その一つがサン・ライフ社(Sun Life)という保険会社から販売されている

『BRIGHT UL Wealth-Builder』

略してウェルス・ビルダーという貯蓄型生命保険です。

何故まだ購入していないのかと言うと、この保険商品の最低条件が50,000米ドル(1ドル=100円として500万円)と余裕資金がある方向けの商品だからです。

今回の商品は積立期間はなく一括払いなので、定期預金や普通預金に寝かしている余裕資金がある人向けです。

最低金利は2.8%保証(10年継続後に)されつつ変動金利(4.28%)でも運用されていて、15年や20年も長期運用する必要がないのがこの商品の特徴です。

10年後には解約しても解約手数料がかからなくなるので11年目からは必要な時に一部分ずつ取り崩すことが可能です。

預け資産を投資しつつ引き出すので元本が減りにくいのがメリットです。

デメリットは10年以内に解約すると具体的には4年以内に解約すると元本割れします。

シニア世代でも検討できる比較的短期商品になります。

例えるとすれば、10年満期(更新できる)の最低金利2.8%以上の定期預金と投資信託が合わさった保険商品で老後の年金に+αになります。

パンフレットはこちら

https://www.sunlife.com.hk/content/dam/sunlife/regional/hong-kong/documents/bright-wb-e.pdf

BRIGHT UL Wealth-Builderの詳細について

公式ホームページを見てみると当然のことながら英語です。

しかし時代は便利になりGoogle翻訳を使えば翻訳してくれます。

出典:Sunlife HKより Google翻訳した場合

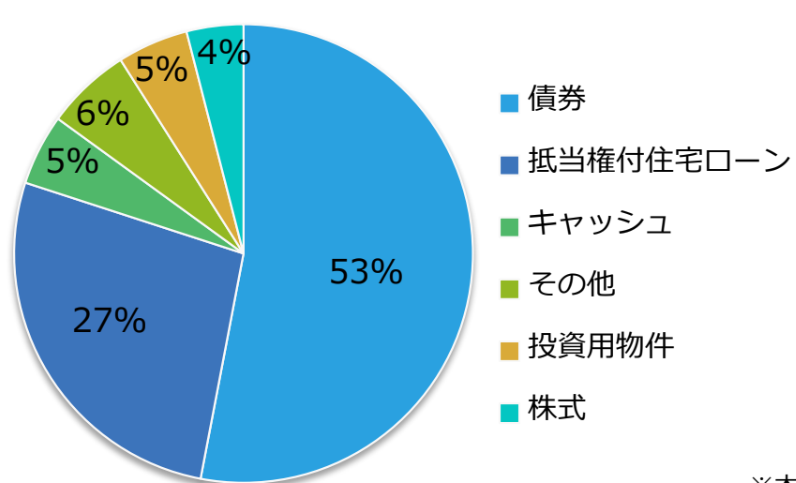

ポートフォリオを見てみると、株式比重は少なく債券比重が高いので手堅い商品だと感じました。

債券と言っても日本債券は0%台に対して米国債は4%台と国によって金利差があります。

海外の金融都市香港の保険会社がどこの国の債券を保有しているのかは分かりませんが、10年や20年の長期債券であれば安全な運用先であると言えます。

2024年時点では米国債の金利も4%と急上昇、この影響は運用成果にも反映されていくでしょう。

※2014年のポートフォリオから

国内では投資信託やETF、株式購入でアクティブ(積極的)に運用し、海外保険ではディフェンシブに守りながら運用する事も可能です。

通貨は米ドル建てで、支払い方法は一括払いのみなので、5万米ドル以上や10万米ドルと言った金額がないと購入することができません。

参考:1年定期預金500万円の金利0.4%だと利息は20,000円。

税引き後は約16,000円

仮に1年定期預金500万円の金利が3.7%だったら185,000円

税引き後は約148,000円

10年継続すると?

資金があると金利差で資産の増え方が大きくなるのがよく分かります。

預貯金の預け先に2.8%~4%前後の運用先があればいいのですが、超低金利の現在ではないに等しいので徐々に海外の株や債券(主に米国)で運用しなければ増えないのが現状です。

また保険料によりますが契約から10年後に毎年60万円(月5万円ほど)を自分年金の足しにとして取り崩す事も手続きすれば可能です。

国民年金+厚生年金+αになります。

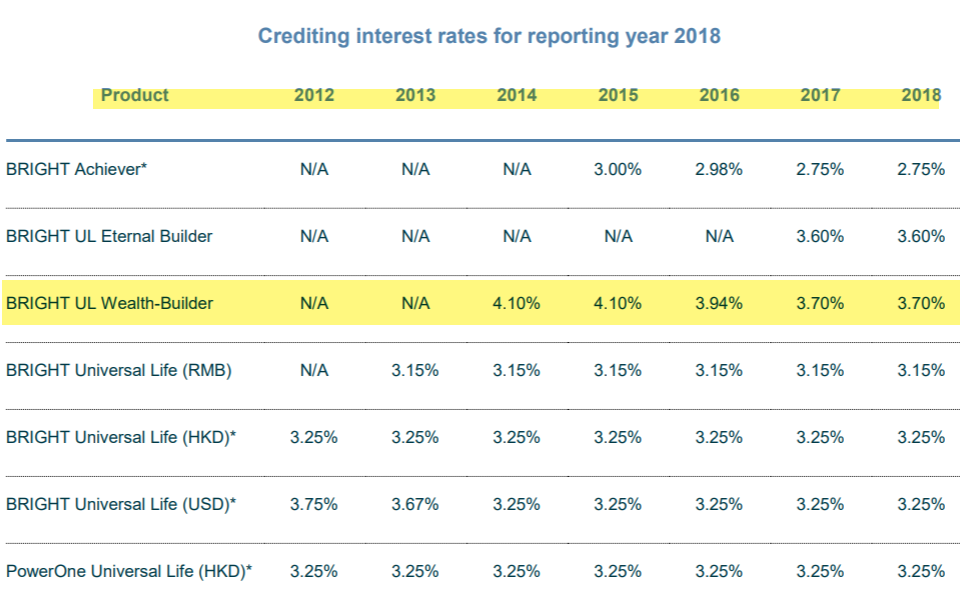

これまでの変動金利はどんなものか?

堅実商品の中では控えめに言って安定してます。

※sun life ホームページより出典https://www.sunlife.com.hk/HK

確定金利2.8%は最低保証されているので米国債利回り10年2.06%(2019年7月時点)よりも優れているように感じます。

※2024年確認時点では10年米国債約4%とほぼ変わらず

基本情報として

・満期は100歳まで

長生きするにしてもタイミングを見て解約か引き出していきましょう。

・最低保険料は50,000米ドルから~

1ドル=108円だと540万円からとなります。

※2023年時点では1ドル=150円ですので750万円からとなります(円からドル転の場合)

海外の口座にドル資産が既にお持ちの方であれば為替の影響はないですが・・・。

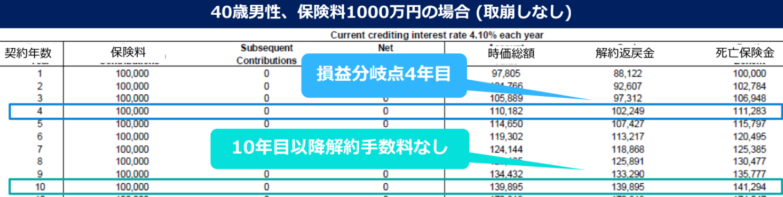

①損益分岐点は4年と比較的短期間で元本割れの心配から解放される

この商品(プラン)は私たちが運用先を決めるわけでなく保険会社が運用してくれるので購入してしまえば基本見守るだけです。

金利も毎年変動性なので運用益は前後するが次に書くように最低金利が保証されている。

シミュレーションを見て4年目に解約返戻金が保険料を上回っていきます。

しかし10年目までは毎年解約手数料が必要なことは頭に入れておいてください。

②10年間継続することで10年目に過去10年分の金利2.8%が保証される。

保険商品のデメリットは早期解約すると元本割れすることです。

これはどこの世界でも同じようです。

ですがしっかりと継続すれば最低金利を保証してくれるので、9年後にめちゃくちゃ○○ショックで投資信託の株価が30%下がったとしても2.8%は確保できます。

①と②どっちが正しい金利かというと、10年目に①と比較して多い方の金利が適用されます。

①は3.7%前後で運用されていると聞いているので今後世界的な不況恐慌にならない限りは①の金利の方が適用されると思われます。

※過去の変動金利参照

2.8%の最低保証金利ってどれぐらいか?

1,000万円のシミュレーションから

100,000米ドルで10年後の最低保証金額は

123,343米ドルとなり、最低でも23,343米ドルは利益となる。

円安に進行していると更にリターンは高くなります。

③健康診断の提出は不要

保険商品であるものの死亡保険金と解約返戻金はほとんど差のない商品なので、健康診断の提出は必要ありません。

保険商品だからと言っても国内の生命保険とはまた違った性質であるようです。

④年齢や喫煙状況に関係なく経過年数が全て

この商品は契約年数が若ければお得なわけではなく、契約年数が長い人ほどお得(リターンが高くなる)になるので年齢の差はありません。

余裕資金があれば早く始めた方がリターンは高くなります。

⑤10年後からは一部引き出していく(取り崩す)プランへ変更できる

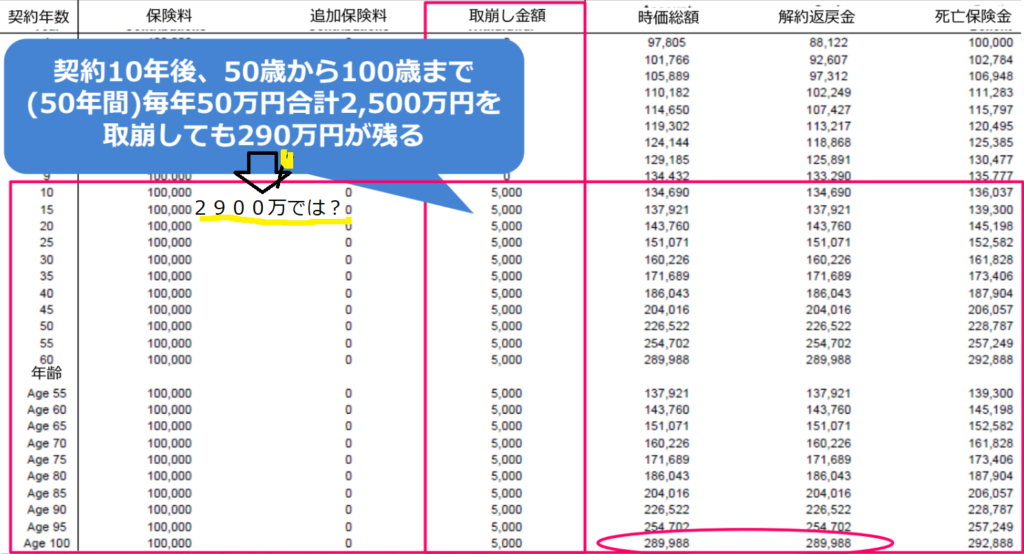

言葉よりもシミュレーション例を見るほうが分かりやすいと思うので一部抜粋するとこんな感じになります。

40歳にスタートすれば50歳から、50歳にスタートすれば60歳からという風に自分に置き換えてイメージしてみてください。

※参考資料から一部抜粋したが、一部修正しています。

1000万円を毎年50万円ずつ引き出していくと、金利を加算しても20年でほぼ枯渇してしまいます。

しかし初めに10年間運用していることで資金に金利と配当という運用益が付きます。

引き出した金額と得られる金利が同じぐらいであれば、

時価総額は減らずに(むしろ少しずつ増えていき)毎年50万円引き出せることになります。

月にすれば4万円程ですが、年金の支給額だけでは心細くてもサポートの切り崩しが少しでもあれば心の支えとなります。

まとめると

国内でも、終身保険、養老保険、外貨建て保険、変額保険、個人年金保険などいろんな種類の保険があるように海外にもひとつの保険会社に積み立ての商品や生命保険、養老保険、年金タイプの保険があります。

海外は情報不足な世界なのでしっかりと正しい知識を学んで購入すればそんなに敷居は高くないはずです。

海外積み立て投資だけではなく比較的リスクの低い堅実な商品もあるので何かの参考にして頂けたら幸いです。

ありがとうございました。

コメント