※この記事は2020年2月に受けたセミナーを元に作成しています。

先日楽天証券のメールマガジンの中にセミナーの参加募集があり興味がある内容であったので申し込みました。

主催は投資信託相談プラザfanのIFA(独立系投資アドバイザー)又は金融商品仲介業者ということです。

要は金融商品の仲介業者がどのような資産運用を考えているのか?

話しを聞いてみることにしました。

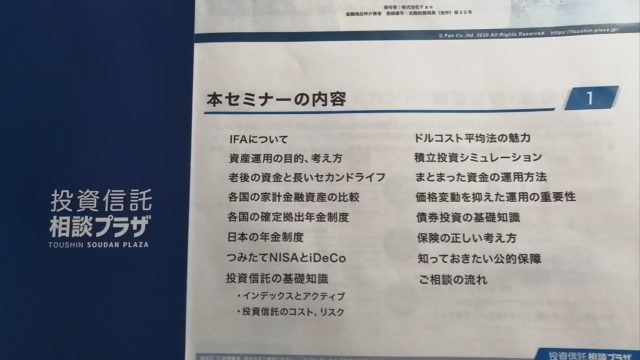

セミナーの内容は

・IFAについて

・資産運用、債券投資、保険の正しい考え方

など

株式投資以外にも金融リテラシーが向上しそうな内容でした。

楽天証券が協賛ということで、怪しいところではない事が考えられます。

協賛している会社(楽天証券)の信用問題にも発展するから怪しいことはさすがにしないでしょう。

どのようにしてネット証券とコラボレーションしているのか知りたいことも、今回訪問した要因のひとつでした。

大阪の梅田まで行ってみて感じたことは

・金融機関対面取引は手数料が高い事

銀行や証券など金融商品を取り扱うところの事です。

(売りたい商品)と(買うべき商品)は同じではない事!

・世界の市場に投資すること

日本の企業では日本円を稼いでいるので投資は世界にも分散すること!

低金利な時代だから外貨も持つこと。

・日本では投資信託が人気ではないこと

過去です。(令和ではなく昭和、平成の話)

これまでの投資信託(ネット証券ができるまで)は販売手数料や管理手数料も高くリスクとコストに見合ったパフォーマンス結果が出てこなかった。

NISAが始まってからは良くなりましたね!

以上の3点についてもっと噛み砕いて素人にも分かるように説明されていました。

他にも

・一括投資や積み立て投資について

・国内保険の正しい知識

については同感で自分の考え方が間違っていなかった!正しい!ということに繋がりました!

IFAは手数料が収入だがぼったくりではない!

高い手数料で購入者から購入時、管理手数料という維持費、売却時などこれでもか!と引かれる手数料が多いイメージがこれまでの金融機関のやり方です!

しかし、ここ数年は本当に改善されてきたと感じます。

買ってはいけない金融商品は中立の立場でないと言えないこと(販売者側の商品は本音が言えない)も言っていたのでいい内容だったと感じました!

具体的には?

毎月分配型の投資信託とファンドラップは良くないと言っていました。

毎月分配型投資信託は複利の効果は薄れますが、高配当株のように配当(分配)を受け取れるのは運用を実感できます。

セミナーでは商品自体の説明はなく年齢や家族構成に合わせた個別相談でその方に合った商品を提案してくれるようです。

手数料の安いネット証券経由でも利益がでるのですね・・・。

その辺りの中身は気になりますが、これまで金融期間は購入者から手数料を取り過ぎていたと思うので、これからの時代はネット証券でいいと思いますよ!

FPや保険の代理店はたくさんありますが、金融商品仲介業者登録しているIFAの存在は国内ではまだまだ珍しいのではないでしょうか?

正直なところ対面金融期間で投資をされている方や勝手に運用してくれる株や投資信託がいい方は今回のような仕組みは自社商品に片寄らない提案をしてもらえると感じます

年齢が若い場合(長期投資)は米国株式に連動したインデックス投資を勧めてきそうな内容でした!老後は債券にも分散かな?

セミナーの内容について

セミナーでは主に

・IFAの仕事について

・資産運用の目的や考え方の基礎的な事

・日本と海外の給料の変化と金融資産の比較

・非課税制度を上手く利用したiDeCo(確定拠出年金)や積み立てNISA

・積み立て投資の正しい理解力

・株式は価格変動が激しいので年代に合わせた債券などのバランス

・国内生命保険の正しい考え方

これだけの内容を2時間に詰められていたのであっという間に時間が過ぎ去っていきました。

内容はいかがでしたか?

魚を与えるのではなく魚を捕まえる方法を教えることに近い感覚ですかね・・。

おすすめ商品を教えてもらう(魚を与えてもらう)のではなく、正しい知識を知ることで自分の判断で考え、時には失敗もして(捕り方を学ぶ)資産運用することが大切ですね

この考え方については賛成です。

プロも含めて自分で考えないようではいつまで経っても成長はしません!

失敗から学ぶことも経験することも大切であると感じます。

金融機関での対面取引は手数料が高い事について

投資の相談をする時に金融機関(銀行やゆうちょ、証券会社)に行くとどうしても自社商品を買ってもらいたい販売側の商品と利益を出して資産を増やしたい購入者側の買うべき商品と一致はしません。

何故かと言うと

シーソーゲームと同じで販売側の利益が多くなる程購入者は利益が少なくなります

自社商品を販売することで手数料が発生するので投資商品が値上がりしようが値下がりすれば他商品に変更してまた購入手数料を徴収するので販売者側は損しない仕組みとなっているからです。

では購入者はどうすればいいのか?

最終的には自分で考え投資しなければリターンは少なくなってしまいます。銀行や証券会社は高給な職業です。そのお給料はどこから出てるのか?

収入源は何なのか?

中には真剣に購入者の事を考えてくれる販売者もいますが、そんな方が担当者になればラッキーですね。

関連ではないですが、よく読んでもらっています。

ゆうちょ銀行の投資信託【円奏会】を勧められた家族が乗り気に!ちょっと待って

株や投資信託を勝手に運用して欲しいという方は相談してみては?

中には投資はまったくしたくないけれど、余裕資産はあるので手数料は少々発生してもいいので運用を任せたい方もいるかと思います。

本当のお金持ちはプライベートバンカーに任せているようですね

関連書籍はこちら!

プライベートバンカー書評。海外生命保険とハイイールド債のパワー

富裕層とまではいかなくても海外にもIFAという職業があるように中立的な判断で金融商品や保険商品を扱う資産運用のプロがアドバイスをしてくれる仕組みはあります。

購入者から預かった資金で運用して増やした1%(例え)がIFAの利益となるのであれば購入者の預かり資産を増やせば増やすほどIFAの利益もアップするのでどちらも損はしません。

成果に合わせた手数料であればそれ以上に購入者は利益も出ているので文句が出る訳はないでしょう

丸投げで資産運用したい場合はこう言った中立的なアドバイザーと相談してみてパフォーマンスを見てみてもいいと思います。

成果報酬型(利益の10%がIFAの収入など)にすればWin-Winでお互いハッピーなんですがね・・・。

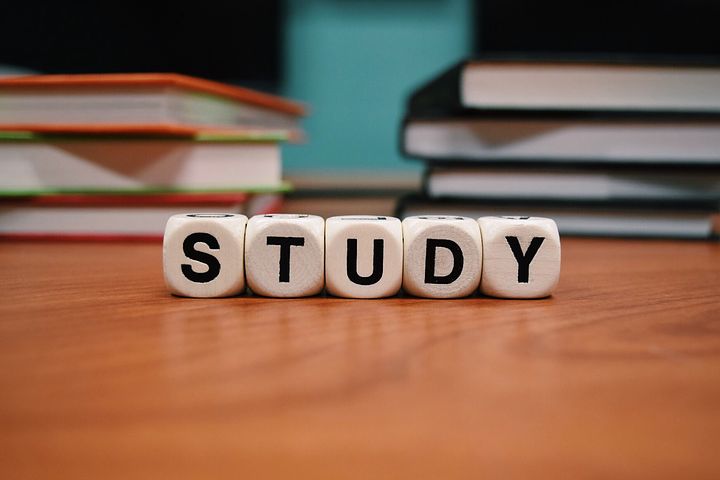

サービスによって手数料は高い商品もあることに注意

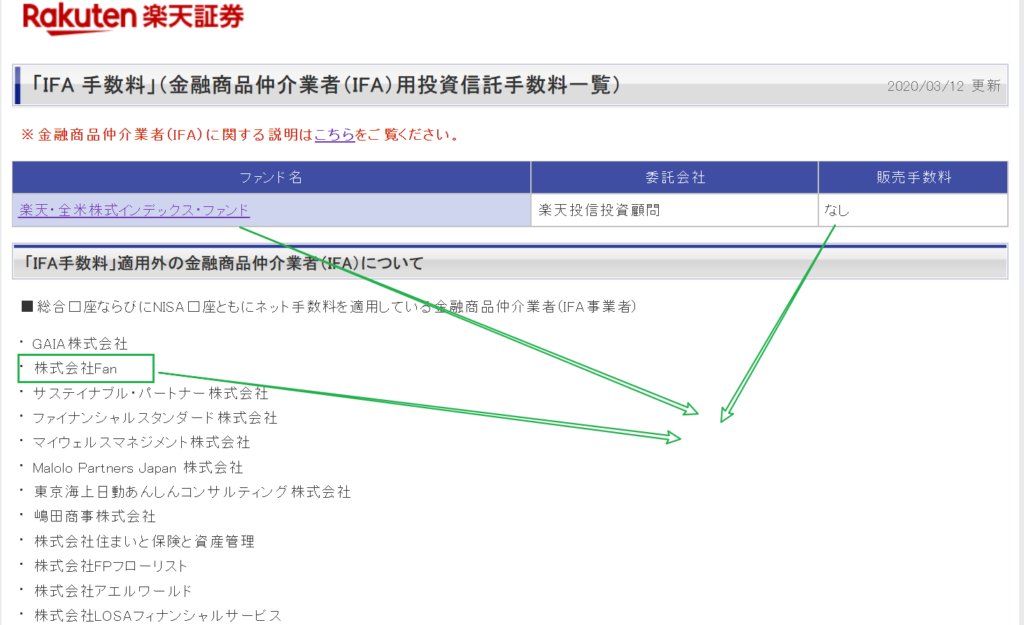

楽天証券のホームページにIFA関連の情報がありました。

出典:楽天証券

国内株式の最低手数料は2500円~

米国株式は最低100ドル~

と手数料を取るところはしっかりと取っているのでここが収入ポイントかな?と感じました。

投資信託の販売手数料はなし!との事です。

※ファンドによって変わります。

まとめると

セミナーと言えば「怪しい商品を買わされる」「騙される」といったネガティブなイメージが先行してしまいますが(まだまだある?)

今年は2度目ですがなかなかの学びの場となりました。

コロナウィルスの影響でオンライン化となりつつありますが、学びにはなります。

セミナーは東京では頻繁に開催されていますが、関西やその他他府県ではまだまだないのでまた次の機会があれば参加してみようと思います。

ありがとうございました。

コメント