会社員の人々にとって毎年11月は1年に一度の年末調整の季節がやってきました。

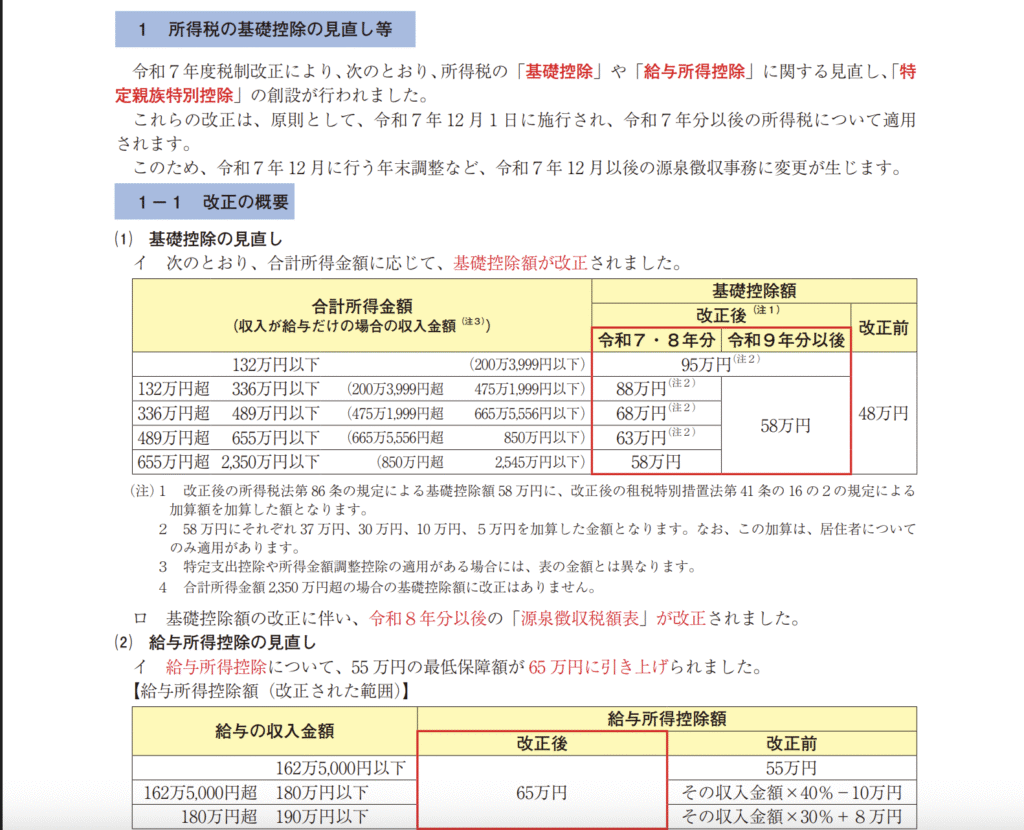

令和7年度(2025年)は税制改正により所得税の「基礎控除」と「給与所得控除」の見直しが行われました。

この改正は令和7年12月1日に施行されるので、年末調整も若干変更が生じるようです。

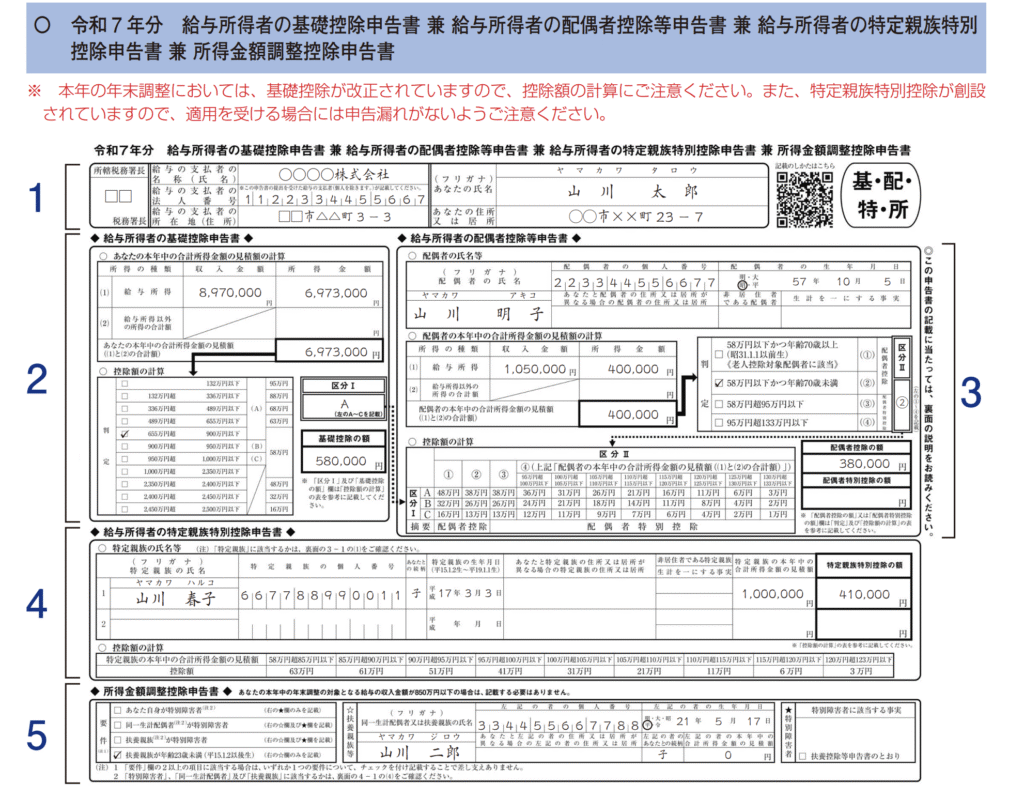

当社でも年末調整の記入用紙(データではなく紙記入の為)が届きました。

「保険料控除の申告書」や「基礎控除申告書」は簡単な計算が必要なので間違う人も結構います。

令和7年分の申告書は昨年よりも控除額の計算から「基礎控除の額」が細かくなりましたので間違えないように注意しましょう。

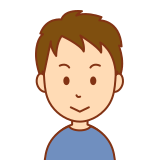

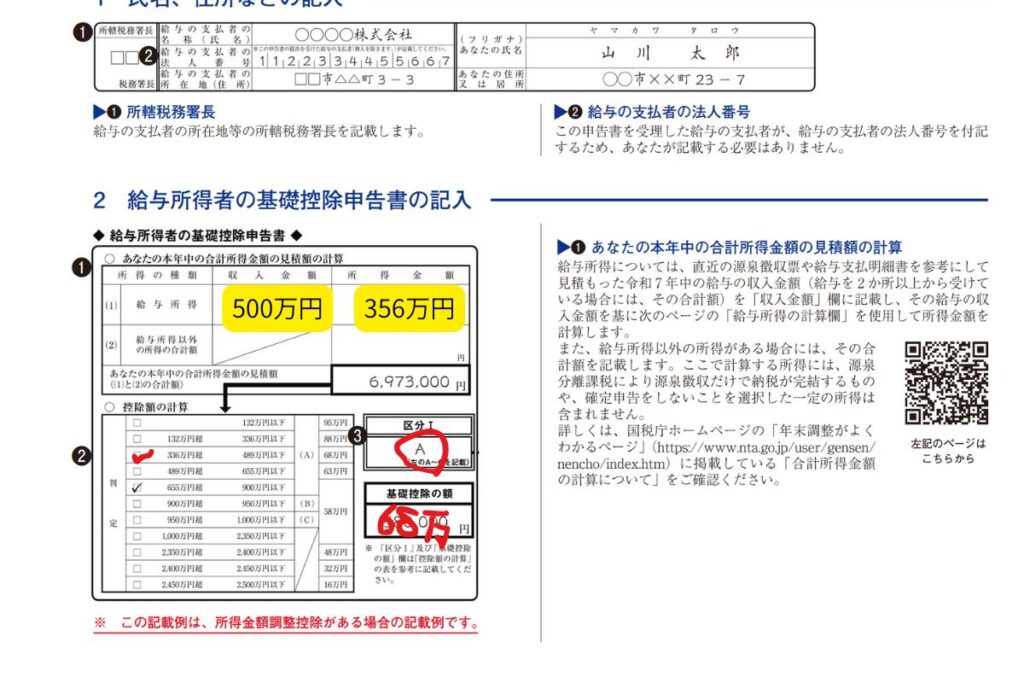

令和7年分 給与所得控除の基礎控除申告書の記入方法

まずは令和7年分の用紙を確認します。

昨年との変更点は「控除額の計算」の項目が増えた点です。

今回記入するところは「2」の給与所得者の基礎控除申告書について解説していきます。

給与所得の給与収入って?

令和7年分の給与収入は正確にはまだ確定していません(11月分の給与と12月分のボーナスや給与をまだ受け取っていないので)。

ただし、今回の目的は「年末調整の記入」ですのでざっくりとした金額でいいようです。

※ざっくりの理由は最後のまとめで解説しています。

昨年の「源泉徴収票」の金額でもいいです。

令和7年度の住民税通知書に書かれている「給与収入」も同じ金額だと思いますよ。

どちらも行方不明な場合は、令和7年1月から10月までの給与収入(ボーナス含める)と11月、12月を足していく・・・という方法でも大体の給与収入が把握できるでしょう。

参考に月収30万円、ボーナス夏冬合わせて140万円の場合

30万円x12ヶ月=360万円+ボーナス140万円=500万円

給与所得の「収入金額」は5,000,000(5百万円)となります。

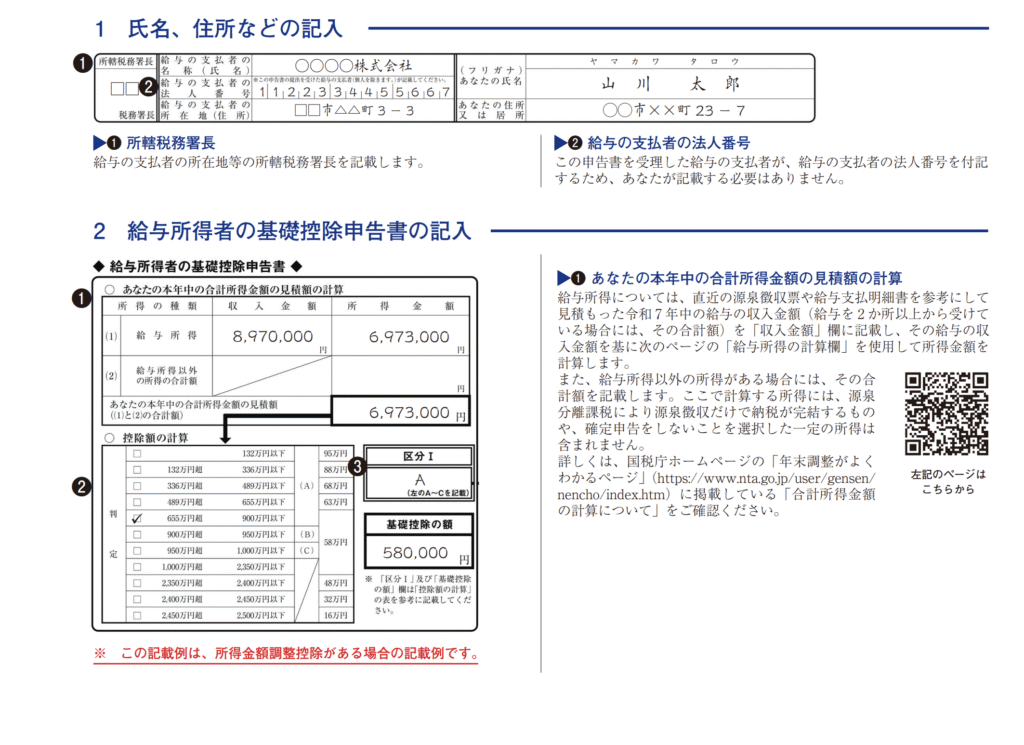

給与所得の「所得金額」の計算方法

次に給与所得の収入金額が分かったところで「所得金額」の計算をしていきます。

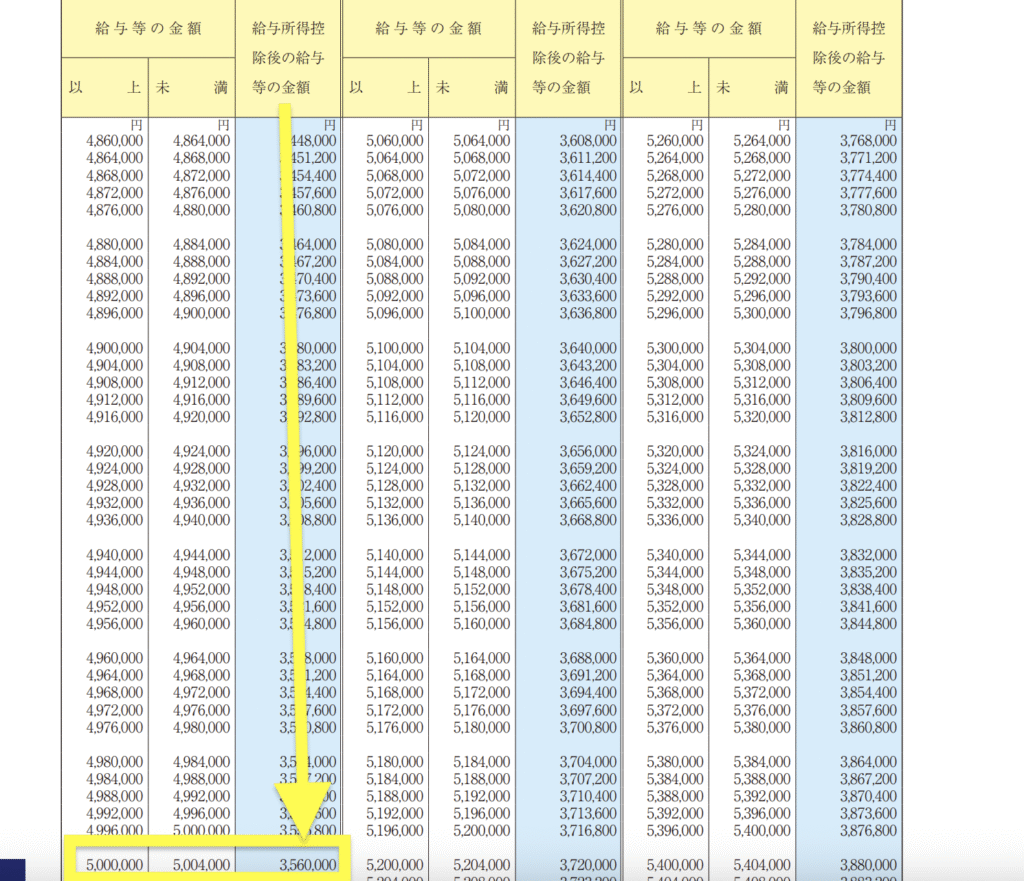

給与の収入金額が5,000,000円だった場合

(A)=5,000,000円➗4=1,250,000が「B」となります。

「B」1,250,000✖️3.2-440,000=3,560,000

給与所得の金額は3,560,000(356万円)を記入します。

参考↓

控除後の計算より、区分は『A』基礎控除の額は『68万円』だということが分かりました。

計算するのが苦手な方はこちら

https://www.nta.go.jp/publication/pamph/gensen/nencho2025/pdf/114.pdf

国税庁のサイトには「令和7年分の年末調整等のための給与所得控除後の給与等の金額の表」を参考にする事もできます。

一例として「給与の年収500万円」だった場合

給与所得はこちらのpdfから導く事も可能です。

まとめ

今回の改正で、低所得者や中所得者の税負担が軽減されるようになりました。

冒頭にさっくりとした年収で大丈夫と言ったのは以下の表を見てもらうと分かるように年収480万円の人も年収650万円の人も「基礎控除額は68万円」(令和7年・8年分)だからです。

給与所得がぎりぎりラインの方は庶務担当の方に相談してみるのもいいでしょう。

年末調整は複雑でややこしくて、1年に一回で忘れてしまいがちですが、いい勉強になるので頑張ってください。

お疲れ様でした。

コメント