毎年年末が近づくと会社員は年末調整の用紙を勤務先へ提出しなければなりません。

去年はどのように書いたかすぐに忘れてしまう年末調整ですが、給与所得者の基礎控除の記入方法はまだ記入するようになった年数も短く(令和2年から)給与所得の金額の計算方法で時間が割かれてしまいます。

夫婦共働きの世帯は夫婦それぞれ記入しなければならず毎年頭を悩ませています。

私書き方分からないから教えてくれる?

じゃあこれ見てくれる?

年末調整の記入用紙について

勤務先によるかも知れませんが記入する用紙は3枚もしくは4枚あります。

管理人の勤務先では以下の4枚が配られてきました。

①令和4年分 給与所得者の扶養控除等(異動)申請書

令和4年11月時点では昨年(令和3年末)に提出した用紙となります。

16歳以上の子どもがいて令和4年中の所得の見積額が変更する場合などは訂正します。

変更がなくても右上に確認のハンコを押します(勤務先に要確認)

②令和5年分 給与所得者の扶養控除等(異動)申告書

従業員の方は「扶養控除等申告書」を、その年の最初の給与の支払を受ける日の前日までに勤務先(2か所以上から給与の支払を受けている人は、主たる給与の支払を受けている勤務先。)に提出することになっています。

https://www.nta.go.jp/users/gensen/nencho/index/kyuyosyotokusya.htm#a005

来年分ですが子どもが16歳を超えるか超えないかが一つの区切りで記載箇所が変わります。

令和5年から子どもが16歳以上となりバイトをすれば所得金額によっては変更(異動)申請が必要になるかも知れません。

③令和4年分 給与所得者の保険料控除申請書

生命保険料控除や地震保険料控除、社会保険料控除、小規模企業共済等掛金控除があれば記入することで控除できます。

毎年お馴染みの保険料控除です。

年末調整と言えばこちらの『保険料控除』の方がメインとなる会社員の方が多いのではないでしょうか。

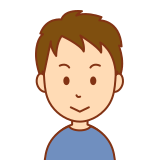

④令和4年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

長くて嫌になってしまいますが,令和2年より様式が変更になりまだ馴染みにくい用紙がこの④です。

共働き夫婦の一般的な世帯であれば給与所得者の基礎控除を夫婦でそれぞれ記入します。

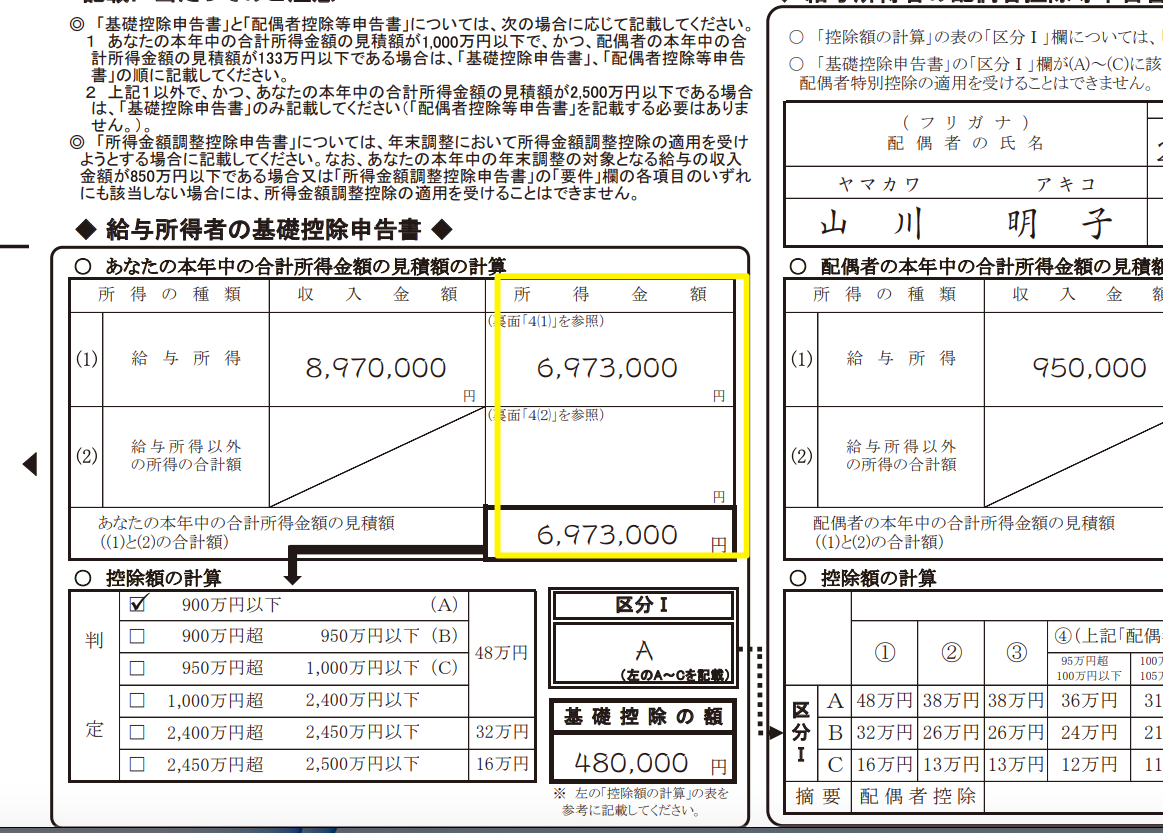

ここでは基礎控除申告書について書き方を解説します。モデルケースは年収900万円以下の夫婦共働きで配偶者控除は申告しない2馬力世帯で最低限の基礎控除について書いています。

基礎控除申告書の計算と記入の流れ

国税庁のサイトに記載例がありますので参考にしてみましょう。

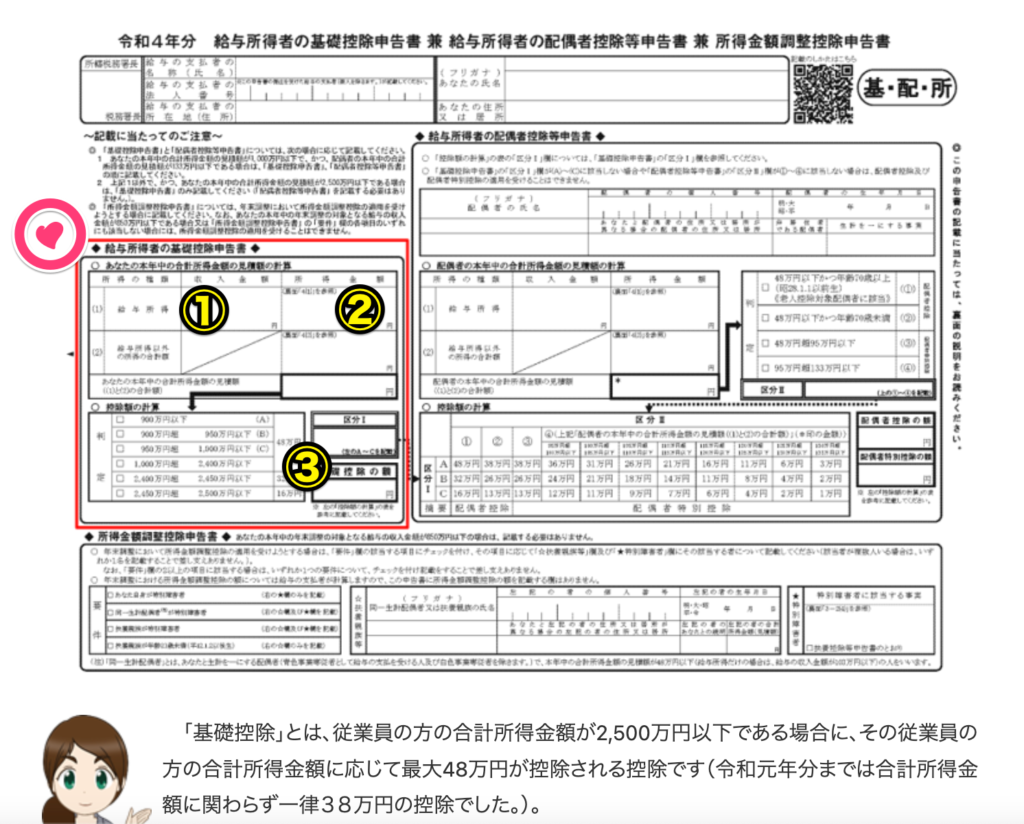

給与収入が900万円の方でも所得金額は700万ほどとなり、控除額の計算では『900万円以下(A)』にチェックが入ります。ほとんどの方の基礎控除額は48万円となります

事前に昨年の源泉徴収票や給与明細から今年の見込み年収(給与収入の金額)を準備しておきます。

基礎控除申告書は令和2年分から新しく設けられた申告書です。

令和元年分までは、合計所得金額に関わらず一律38万円の控除を受けることができましたが、令和2年分以降は、年末調整において基礎控除(最大48万円の控除)の適用を受けるときは、従業員の方は基礎控除申告書を勤務先に提出する必要があります。

申告書の提出漏れにより基礎控除を受けることができないこととならないようご注意ください。

https://www.nta.go.jp/users/gensen/nencho/index/kyuyosyotokusya.htm#a005

給与収入を把握→所得金額を計算して入力→ほとんどの方は『区分はA』→基礎控除の額は48万円となります。

①給与所得の収入金額を記入

モデルAさんは年収897万円と記入しています。

けっこう稼いでますね!うらやましい・・・

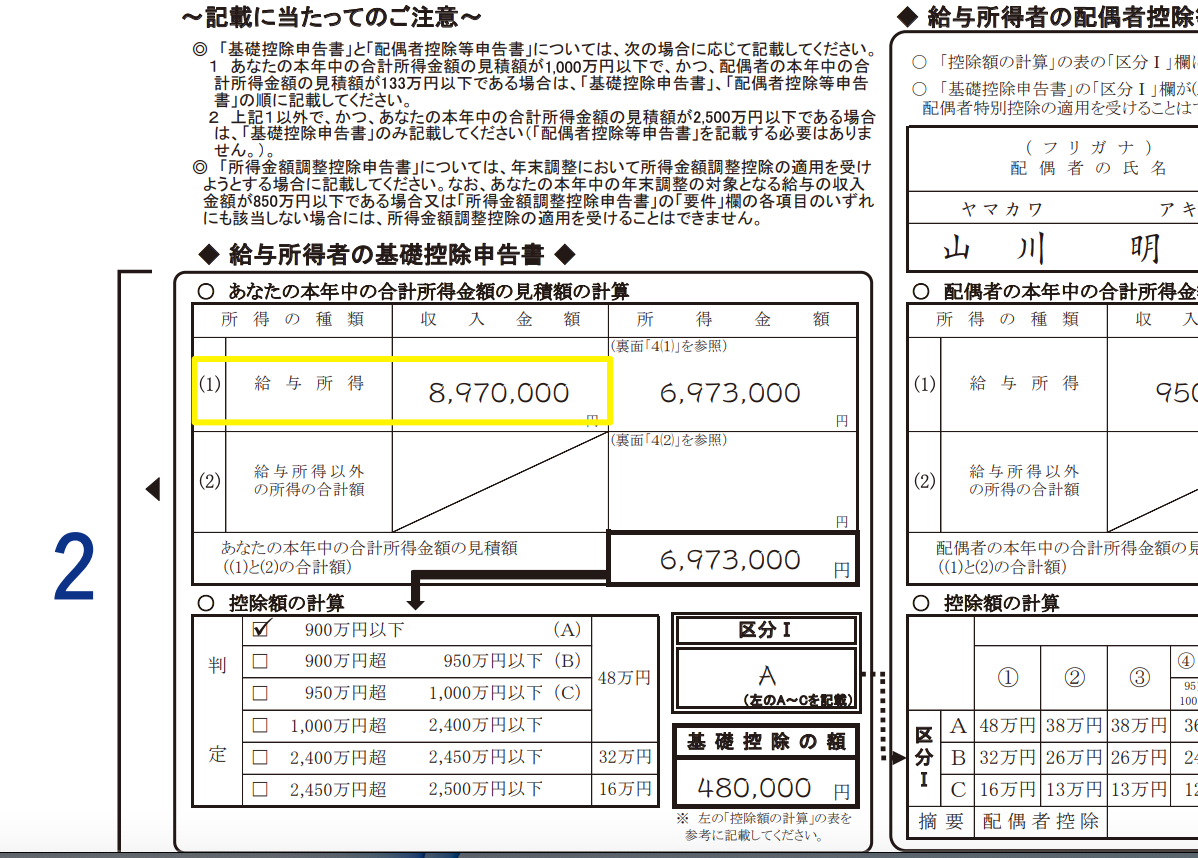

②給与所得の金額を計算する

モデルAさんは年収897万円でしたので850万円以上の計算式は

A(897万円)ー195万円(所得金額調整控除がない場合)=702万

所得金額は702万となり控除額の計算は『900万円以下』である(A)は48万円ですので基礎控除の額には480,000と記入すれば完了です。

給与所得の収入金額が500万円の場合の計算方法は?

給与収入=年収500万の場合360万円以上659万9999円以下のカテゴリーに入ります。

A(年収500万円)÷4=125万円=B

B(125万円x3.2ー440,000円=356万円が所得金額となります。

夫婦共働きの世帯は夫婦それぞれ計算して入力すれば『基礎控除申告書』は完了です。

まとめると

給与所得の基礎控除申告書の記入方法はわかってしまえば5分で計算と入力が完了してしいます。

しかし、1年ぶりにこの用紙をみると

『あれ?昨年記入した記憶がないぞ?』

と、思い出すだけで5分以上、下手すれば昨年と同じことを調べてしまう羽目に陥ります。

毎年、上司に聞かないためにも国税庁のサイトを参考にして年末調整はサッと終わらせましょう。

https://www.nta.go.jp/publication/pamph/gensen/nencho2022/pdf/98-99.pdf

国税庁 基礎控除申告書 記載事例

ありがとうございました。

コメント